De Nederlandsche Bank (DNB) heeft over 2023 een negatief resultaat geboekt van bijna 3,5 miljard euro.

Het grootste gedeelte van de Nederlandse verliespost (ruim 2,3 miljard euro) wordt opgevangen door de voorziening voor financiële risico’s. Het resterende verlies van ruim 1,1 miljard euro gaat ten laste van kapitaal en reserves.

Het verlies is een gevolg van de renteverhogingen die de Europese Centrale Bank (ECB) het afgelopen jaar doorvoerde. Doordat de rente werd verhoogd, zijn de rentelasten voor DNB toegenomen terwijl de rentebaten nauwelijks toenamen. DNB is snel met het noemen dat renteverhogingen van centrale banken ook elders leiden tot negatieve resultaten, zowel binnen als buiten de eurozone. Zo heeft de ECB gisteren een negatief resultaat van 7,9 miljard euro bekend gemaakt, maar ook dit wordt grotendeels opgevangen door de inzet van een voorziening voor financiële risico’s. Onder de streep bedraagt het verlies van de ECB 1,3 miljard euro, dit komt bovenop het verlies van 1,7 miljard euro over 2022. In Amerika is het niet veel beter, de Federal Reserve maakte onlangs een recordverlies van zo’n 114 miljard dollar wereldkundig.

Ook de komende jaren verwachten Europese centrale banken grote verliezen, omdat het verschil tussen betaalde en ontvangen rente heel langzaam afneemt. Door deze miljardenverliezen kunnen zij geen winst uitkeren aan overheden.

In september 2022 heeft DNB een brief naar het Ministerie van Financiën gestuurd over de ‘negatieve ontwikkeling van haar kapitaalspositie’. De buffers zouden mogelijk niet toereikend zijn om de verliezen op te vangen. ‘Als de verliezen verder oplopen, kan een situatie ontstaan waarbij het kapitaal van DNB negatief is.’ Een mogelijke consequentie is dat DNB haar buffers moet aanvullen met een kapitaalinjectie vanuit de overheid. Het gaat dan al snel om grote bedragen, want de geschatte verliezen voor DNB lopen uiteen van €9 miljard tot zelfs €30 miljard. Al lijkt dat laatste nu niet meer zo realistisch, aangezien een verdere stijging van de rente op korte termijn niet zal gebeuren.

De oorzaak?

Om de gevolgen van de Corona-pandemie (Covid-19) te verzachten hebben de centrale banken in het eurosysteem op grote schaal staatsobligaties van hun land aangekocht, om zo de liquiditeit te vergroten en de rentes te drukken. Dit beleid wordt aangeduid met kwantitatieve verruiming. Vanwege de hoge kredietwaardigheid van de Nederlandse Staat heeft DNB die obligaties tegen relatief lage rentes aangekocht. DNB claimt dat tegenover de verliezen ook lagere financieringskosten voor de Nederlandse overheid staan. Het bedrag dat de Nederlandse Staat dankzij het ECB-beleid aan rentelasten op de staatsschuld heeft bespaard wordt geschat op circa 28 miljard euro. Dit voordeel is dus groter dan de verliezen die DNB over 2023 en de komende jaren naar verwachting lijdt. Met de nadruk op “naar verwachting”, maar daar komen we zo nog even op terug.

Centrale banken hebben met het opkoopprogramma veel staatsobligaties overgenomen van commerciële banken, obligaties die relatief weinig rente opleveren. In ruil daarvoor kregen banken een tegoed bij de centrale bank, waarvoor de centrale bank steeds meer rente moet betalen. Doordat het om honderden miljarden euro’s aan obligaties gaat lopen de verliezen ook snel in de miljarden. En dat probleem speelt vooral in landen waar de rente afgelopen jaren het laagst was, zoals Nederland, Duitsland en België.

De verwachting?

Er staat een opmerkelijk zinnetje in het persbericht van De Nederlandsche Bank:

De buffers van DNB zijn naar verwachting groot genoeg om toekomstige verliezen op te vangen.

Op basis van de meest recente ramingen per jaareinde verwachten ze bij DNB dat de buffers positief blijven. Deze verwachtingen zijn gunstiger dan de prognoses die in december 2023 zijn gepubliceerd (slechts 3 maanden geleden). Tuurlijk, de markt prijst inmiddels weer rentedalingen in, maar de buffer is niet heel groot meer.

De glazen bol van DNB

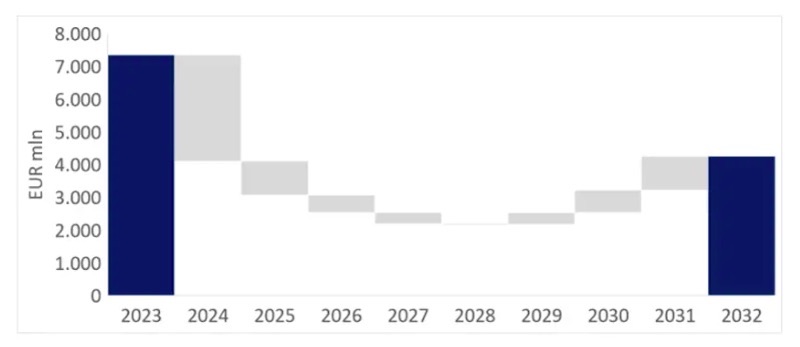

Vanaf 2029 verwachten ze bij DNB een positief resultaat te boeken. Dit is nadat ze een aantal jaren werken aan herstel van de buffers, waarna uiteraard weer dividend wordt uitgekeerd aan de Staat.

Mooie praatjes, maar gelukkig zijn ze bij DNB wel zo realistisch dat deze verwachting over het bufferherstel met veel onzekerheid is omgeven. De cumulatieve verliezen zijn namelijk sterk afhankelijk van de feitelijke renteontwikkelingen. De mogelijkheid blijft bestaan dat de cumulatieve verliezen groter zijn dan het kapitaal en de reserves. Eerdere ramingen lieten dat al zien.

Bovenstaande figuur toont de verwachte ontwikkeling van de hoogte van de buffers van DNB per jaareinde na resultaatbestemming. Deze buffers bestaan uit de voorziening financiële risico’s en kapitaal en reserves. Met de afboeking van ruim 2,3 miljard euro is de voorziening voor financiële risico’s uitgeput per eind 2023. De resterende verliezen gaan dus ten laste van kapitaal en reserves.

NB: Tussen de invoering van de euro in 1999 en 2021 heeft DNB in totaal 22,6 miljard euro winst gemaakt. Hiervan is 16,2 miljard euro in de vorm van dividend uitgekeerd aan de Nederlandse Staat. De andere 6,3 miljard euro heeft DNB gebruikt om haar buffers te versterken. Eind 2021 bedroegen de buffers ruim 11 miljard euro. Daar is na twee jaar negatieve resultaten nog ruim 7 miljard van over.

0 Comments